Положительные внутренние факторы, включая запуск спотовых биржевых фондов (ETF), не смогли полностью компенсировать отток капитала, наблюдаемый с середины прошлого года. Согласно отчету компании Grayscale, ценовые колебания биткоина стали синхронными с котировками высокорастущих ИТ-компаний. Это подтверждает тезис о том, что крупнейшая цифровая валюта торгуется как рисковый актив, а не как «цифровое золото». Кризис частного кредитования как The post Динамика биткоина повторила движение технологических акций США appeared first on BeInCrypto.

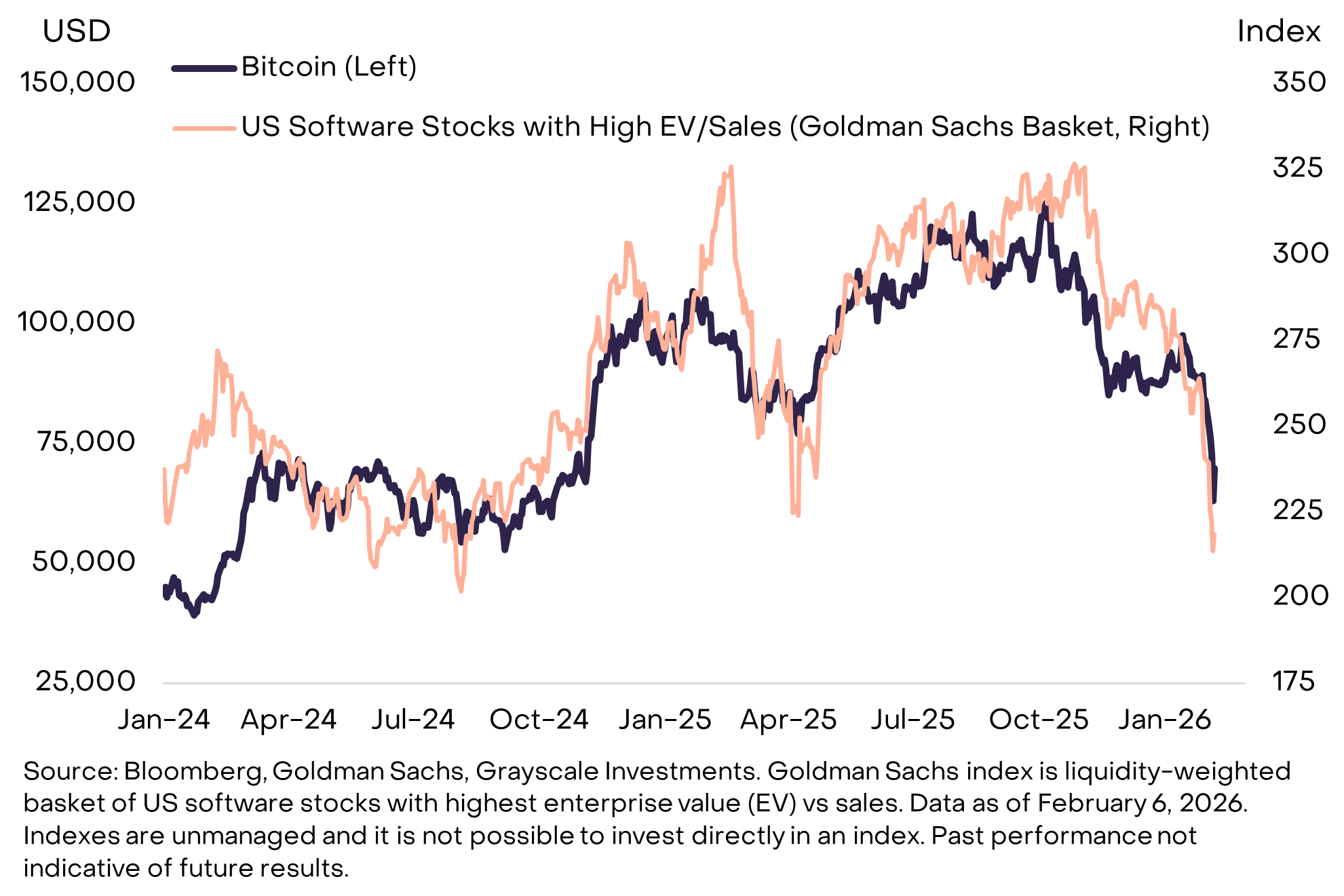

Положительные внутренние факторы, включая запуск спотовых биржевых фондов (ETF), не смогли полностью компенсировать отток капитала, наблюдаемый с середины прошлого года. Согласно отчету компании Grayscale, ценовые колебания биткоина стали синхронными с котировками высокорастущих ИТ-компаний.

Это подтверждает тезис о том, что крупнейшая цифровая валюта торгуется как рисковый актив, а не как «цифровое золото».

График Grayscale демонстрирует плотную корреляцию между акциями разработчиков программного обеспечения и биткоином с начала 2024 года. Подобная взаимосвязь указывает на общие фундаментальные силы, управляющие обоими рынками в последние два года.

Биткоин и акции программных компаний США. Источник: Grayscale

Биткоин и акции программных компаний США. Источник: Grayscale

«Синхронное движение биткоина и ИТ-акций во время последней волны распродаж свидетельствует о глобальном сокращении позиций в рисковых портфелях. Причины снижения кроются не в специфических проблемах криптоиндустрии, а в общем рыночном контексте», — подчеркивают эксперты Grayscale.

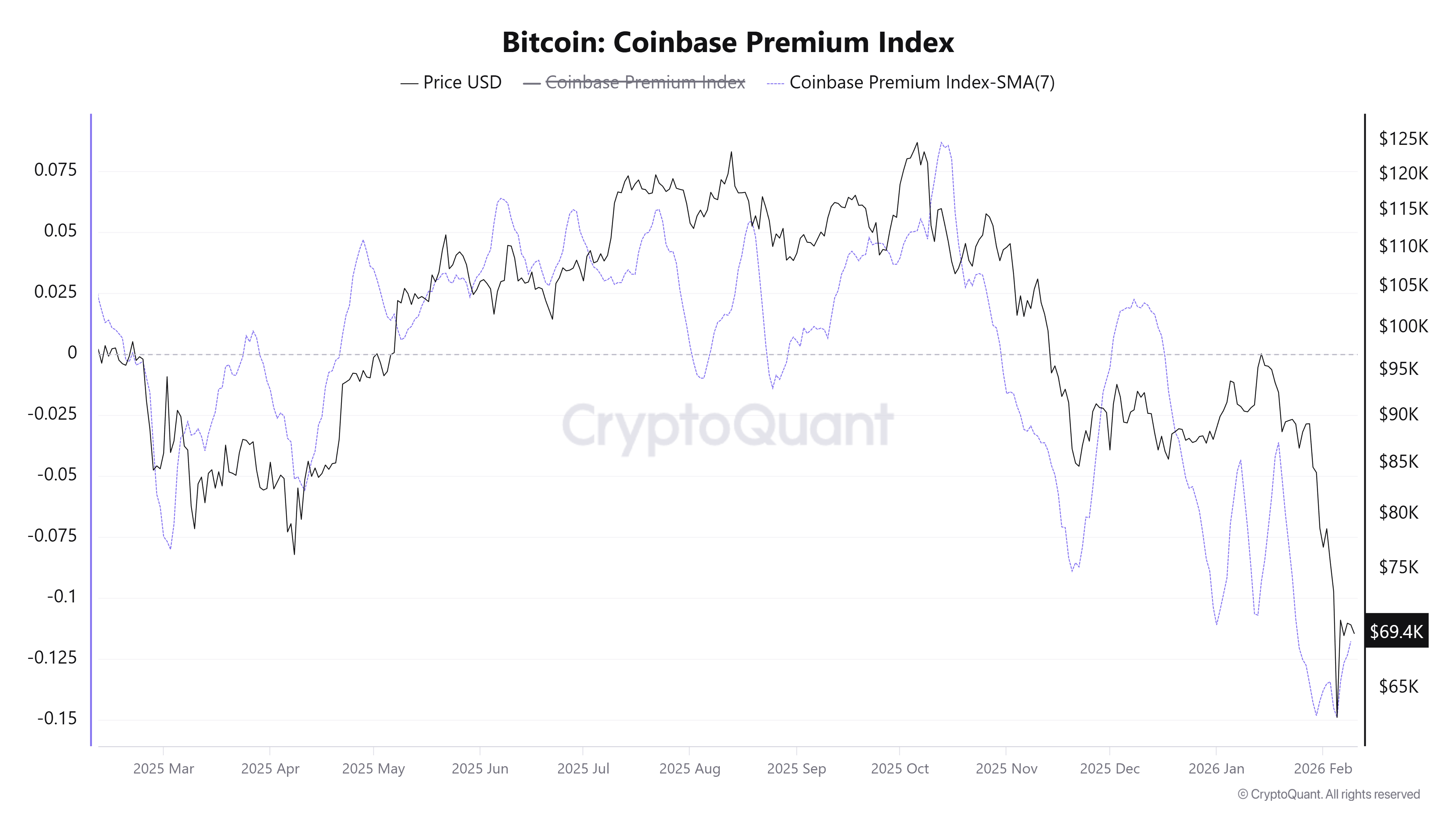

Аналитики отмечают, что основное давление исходит со стороны американских инвесторов. Данный тренд подтверждается дисконтом биткоина на бирже Coinbase по сравнению с платформой Binance. Кроме того, с начала февраля чистый отток средств из зарегистрированных в США биржевых продуктов на базе биткоина составил около $318 млн.

Биткоин: Индекс премии Coinbase. Источник: CryptoQuant

Биткоин: Индекс премии Coinbase. Источник: CryptoQuant

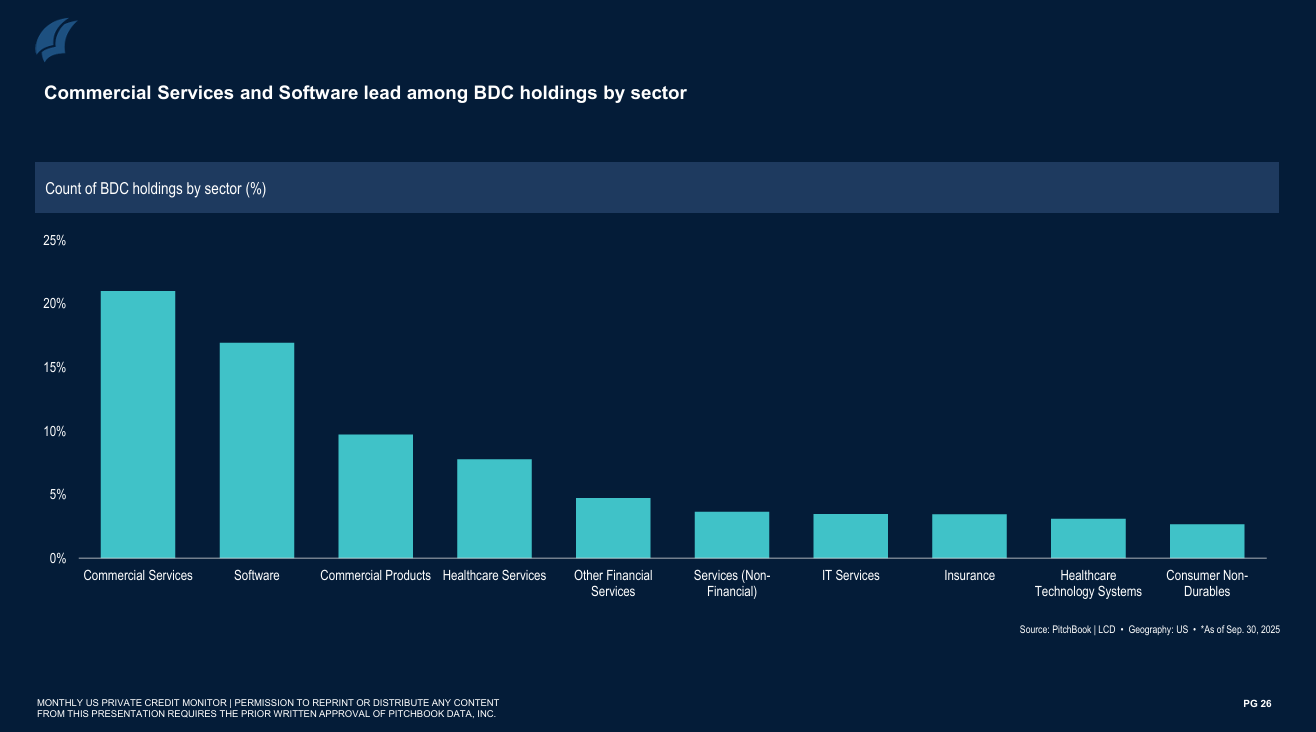

Глубинные причины рыночной слабости связаны с рисками в индустрии частного кредитования. Этот сектор включает внебанковское финансирование со стороны крупных фондов, таких как Blue Owl, Ares и Apollo. По данным PitchBook, на программное обеспечение приходится около 17% всех инвестиций фондов прямого кредитования (BDC).

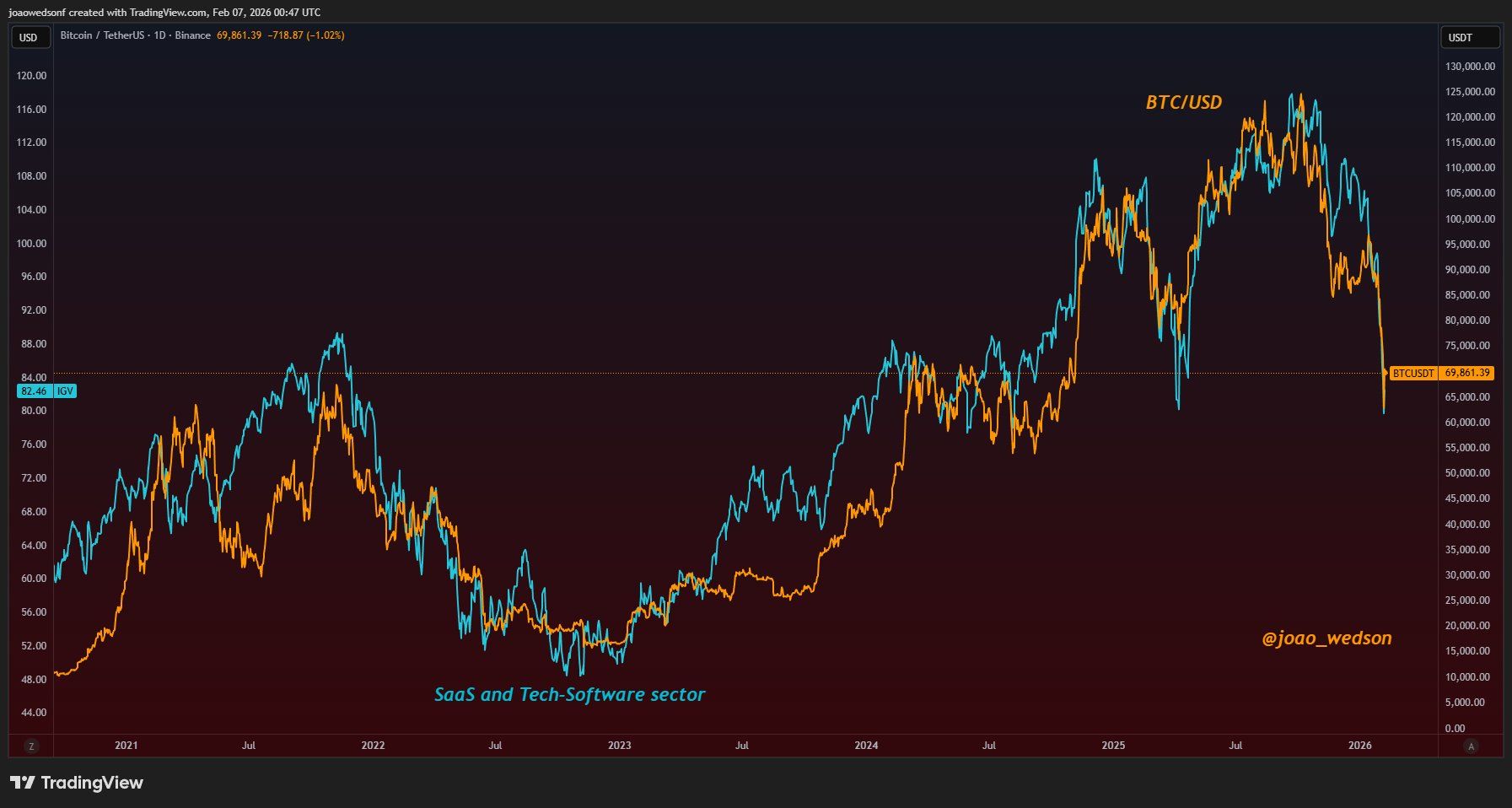

Взаимосвязь между ИТ-рынком и криптовалютами сохраняется более пяти лет. Крупные фонды управляют цифровыми активами по тем же принципам, что и долями в софтверных компаниях. Биткоин воспринимается как актив с высоким коэффициентом «бета», чувствительный к циклам ликвидности и ожиданиям роста.

Коммерческие сервисы и сектор ПО — лидеры среди BDC по отраслям. Источник: PitchBook

Коммерческие сервисы и сектор ПО — лидеры среди BDC по отраслям. Источник: PitchBook

Опасения инвесторов усиливаются в связи с развитием систем искусственного интеллекта. Появление продвинутых моделей и инструментов автоматического написания кода может снизить спрос на традиционное программное обеспечение. Это ставит под угрозу регулярные доходы компаний, что ведет к росту риска дефолтов по займам.

Динамика: биткоин против технологических и софтверных компаний. Источник: Жоао Ведсон

Динамика: биткоин против технологических и софтверных компаний. Источник: Жоао Ведсон

Специалисты банка UBS предупреждают, что уровень дефолтов в сфере частного кредитования в США может вырасти до 13%. При возникновении проблем в этом секторе условия финансирования ужесточаются: фонды сокращают выдачу новых займов или принудительно распродают активы для покрытия обязательств.

«Биткоин имеет сильную корреляцию с ИТ-акциями из-за общего источника финансирования — частного кредита. Этот сектор испытывает стресс с середины 2025 года, что объясняет отклонение курса криптовалюты от графиков глобальной ликвидности», — отмечает Дэн, руководитель отдела исследований Coinbureau.

Развитие технологий ИТ и кризис кредитования стали факторами, которые многие инвесторы не учитывали при оценке перспектив криптовалютного рынка. Влияние прогресса в области искусственного интеллекта на финансовую устойчивость софтверных компаний остается долгосрочным риском для стабильности цифровых активов.

The post Динамика биткоина повторила движение технологических акций США appeared first on BeInCrypto.