«Стабильные монеты» могут ускорить процесс долларизации в странах с высоким уровнем инфляции, подрывая контроль центральных банков над движением капитала.

Привязанные к доллару США «стабильные монеты» могут ускорить процесс долларизации в странах с высоким уровнем инфляции, подрывая контроль центральных банков над движением капитала. Об этом говорится в отчете МВФ.

The cross-border nature of stablecoins could simplify remittances and payments but also complicate monetary policy and financial stability in emerging markets. A new IMF report explores the challenges and opportunities. https://t.co/eVss5tPsFn pic.twitter.com/ERq3MwxPTz

— IMF (@IMFNews) December 4, 2025По мнению экспертов, стейблкоины способны ускорить отказ населения и бизнеса от национальных валют в странах с нестабильной экономикой.

«„Стабильные монеты“ могут ускорить процесс долларизации, повысить волатильность потоков капитала, обходя установленные ограничения, и расколоть платежные системы на изолированные сегменты, если не будет обеспечена их техническая совместимость», — говорится в документе.

Риск особенно высок в странах, переживающих кризис доверия к локальной финансовой системе. В таких условиях привязанные к фиату цифровые активы способны быстро трансформироваться из расчетного средства в полноценную альтернативу национальной валюте.

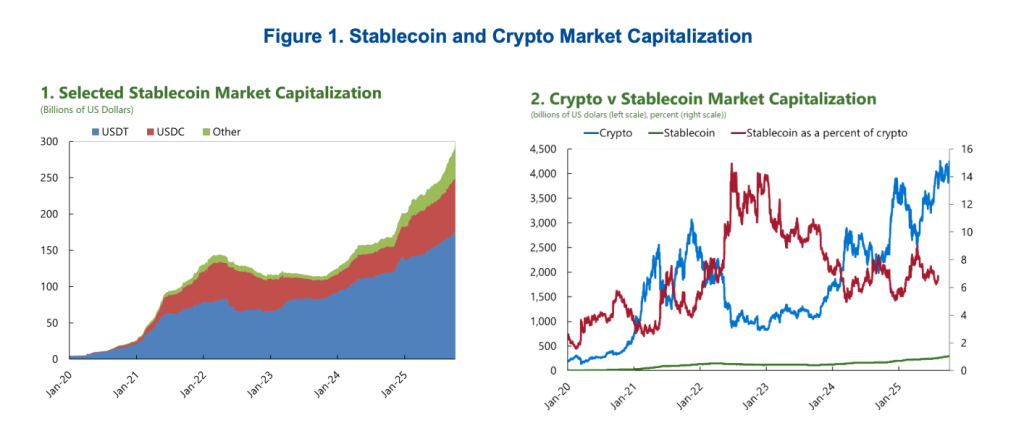

Предостережение опубликовано в период активного роста сегмента стейблкоинов. Авторы отчета отметили, что с 2023 года капитализация двух крупнейших монет — USDT и USDC — утроилась, достигнув совокупного показателя в $260 млрд.

Торговый оборот взлетел до $23 трлн в 2024 году.

Источник: МВФ.

Источник: МВФ.

География использования стейблкоинов неоднородна. Абсолютным лидером по объему транзакций стала Азия.

Однако относительно размера экономики наиболее активно эти активы применяются в Африке, на Ближнем Востоке и в Латинской Америке — регионах, исторически подверженных долларизации и замещению национальных валют.

МВФ признал и позитивный потенциал технологии. Во многих развивающихся странах цифровые сервисы по темпам внедрения уже опережают традиционный банкинг.

Аналитики считают, что при грамотном регулировании стейблкоины могут:

Однако эти преимущества сопряжены с макрофинансовыми рисками. Основную угрозу представляет возможность массового бегства из активов.

Сомнения пользователей в обеспечении стейблкоинов могут спровоцировать лавинообразные распродажи. Чтобы выполнить обязательства, компании будут вынуждены экстренно распродавать свои активы (часто — государственные облигации), что способно вызвать потрясения на глобальных финансовых рынках.

Псевдонимный трансграничный характер «стабильных монет» также может ослабить контроль за движением капитала, упростить незаконное финансирование и ухудшить качество макроэкономических данных. Глобальное распределение держателей, часто неизвестное из-за некастодиальных кошельков, усложняет мониторинг кризисов и выработку регуляторных мер.

Регулирование сектора становится более ясным, но все еще остается непоследовательным. В отчете эксперты МВФ сравнили подходы в Японии, США, ЕС и Великобритании, выявив различия практически во всех сферах — от требований к эмитентам и резервам до допуска иностранных игроков.

Подобная фрагментация способствует регуляторному арбитражу: компании выбирают юрисдикции с наиболее лояльными правилами. Это создает недобросовестную конкуренцию и снижает эффективность надзора за сектором, риски которого

Фонд констатировал: стейблкоины — «явление, которое останется с нами надолго». Однако станут ли они источником стабильности или фактором риска, напрямую зависит от способности мирового сообщества выработать единые стандарты.

Напомним, в конце ноября Банк международных расчетов предупредил о финансовых рисках из-за RWA.