Биткоин просел более чем на 8% за неделю, впервые с июня опустившись ниже отметки $100 000. Давление усилилось после того, как долгосрочные держатели распродали BTC примерно на $45 млрд. BTC/USD в сравнении с индексами Nasdaq, Dow Jones и S&P 500 с начала года. Источник: TradingView Резкая распродажа совпала с обвалом акций, связанных с ИИ — […]

Биткоин просел более чем на 8% за неделю, впервые с июня опустившись ниже отметки $100 000. Давление усилилось после того, как долгосрочные держатели распродали BTC примерно на $45 млрд.

BTC/USD в сравнении с индексами Nasdaq, Dow Jones и S&P 500 с начала года. Источник: TradingView

Резкая распродажа совпала с обвалом акций, связанных с ИИ — это спровоцировало волну отказа от рисковых активов по всему рынку.

По данным аналитиков The Kobeissei Letter, биткоин «официально вошёл в зону медвежьего рынка», скорректировавшись примерно на 20% от исторического максимума 6 октября.

Тем не менее, есть сигналы, что BTC ещё может избежать полноценного медвежьего сценария. Но для этого должны совпасть сразу несколько факторов.

На данный момент BTC всё ещё торгуется выше 200-недельной экспоненциальной скользящей средней (EMA), которая проходит в районе $100 950. Это важный уровень долгосрочной поддержки, он сдерживал все крупные коррекции с конца 2023 года.

После каждого сильного ралли биткоин тестировал этот уровень и отскакивал вверх, устанавливая новые пики. Это подтверждает, что 200-недельная EMA выступает в роли структурного «дна» рынка.

Недельный график BTC/USDT. Источник: TradingView

Текущая просадка BTC/USD составляет 22%, но пара всё ещё удерживается на этом уровне поддержки.

Дополнительно, недельный индекс относительной силы (RSI) продолжает находиться у горизонтальной поддержки в районе 45, в прошлом с этой зоны часто начинались сильные бычьи развороты.

Пока биткоин держится выше 200-недельной EMA и RSI остаётся в пределах поддержки, общий восходящий тренд сохраняется. Однако пробой обоих уровней резко увеличит риск глубокой коррекции и ухода в медвежий рынок.

Бывший CEO BitMEX Артур Хэйс считает, что в конечном итоге фискальная политика США вынудит Федрезерв снова расширять баланс, но в обход прямого количественного смягчения. Этот процесс он называет «скрытым QE».

Согласно отчёту Управления госдолга США за третий квартал 2025 года, дефицит бюджета страны приближается к $2 трлн в год — его покрывают за счёт выпуска казначейских облигаций.

Читайте также: Токенизированные облигации превысили $8,6 млрд: банки начинают использовать их как залог

При этом традиционные покупатели, такие как иностранные центробанки и домохозяйства США, уже не поглощают этот объём. Как недавно признала сама ФРС в одном из докладов, основными покупателями становятся хедж-фонды.

Они используют овернайт-репо — краткосрочные сделки, в рамках которых облигации закладываются на ночь в обмен на ликвидность. Когда ликвидность на рынке иссякает, на помощь незаметно приходит постоянный репо-механизм (SRF), запущенный Федрезервом. По словам Хэйса, через него в систему поступают «новые доллары», по сути, это аналог QE, только без официального объявления.

Хэйс полагает, что по мере роста дефицита госбюджета США использование SRF тоже будет расти, скрытно подпитывая рынки ликвидностью и поддерживая спрос на рискованные активы, включая биткоин:

«Если баланс ФРС снова начнёт расти — это означает приток долларовой ликвидности. А значит, цены на биткоин и криптовалюты в целом получат поддержку».

Тем не менее, до тех пор пока в США продолжается шатдаун, а ликвидность остаётся ограниченной, рынок может оставаться под давлением, считает Артур Хэйс.

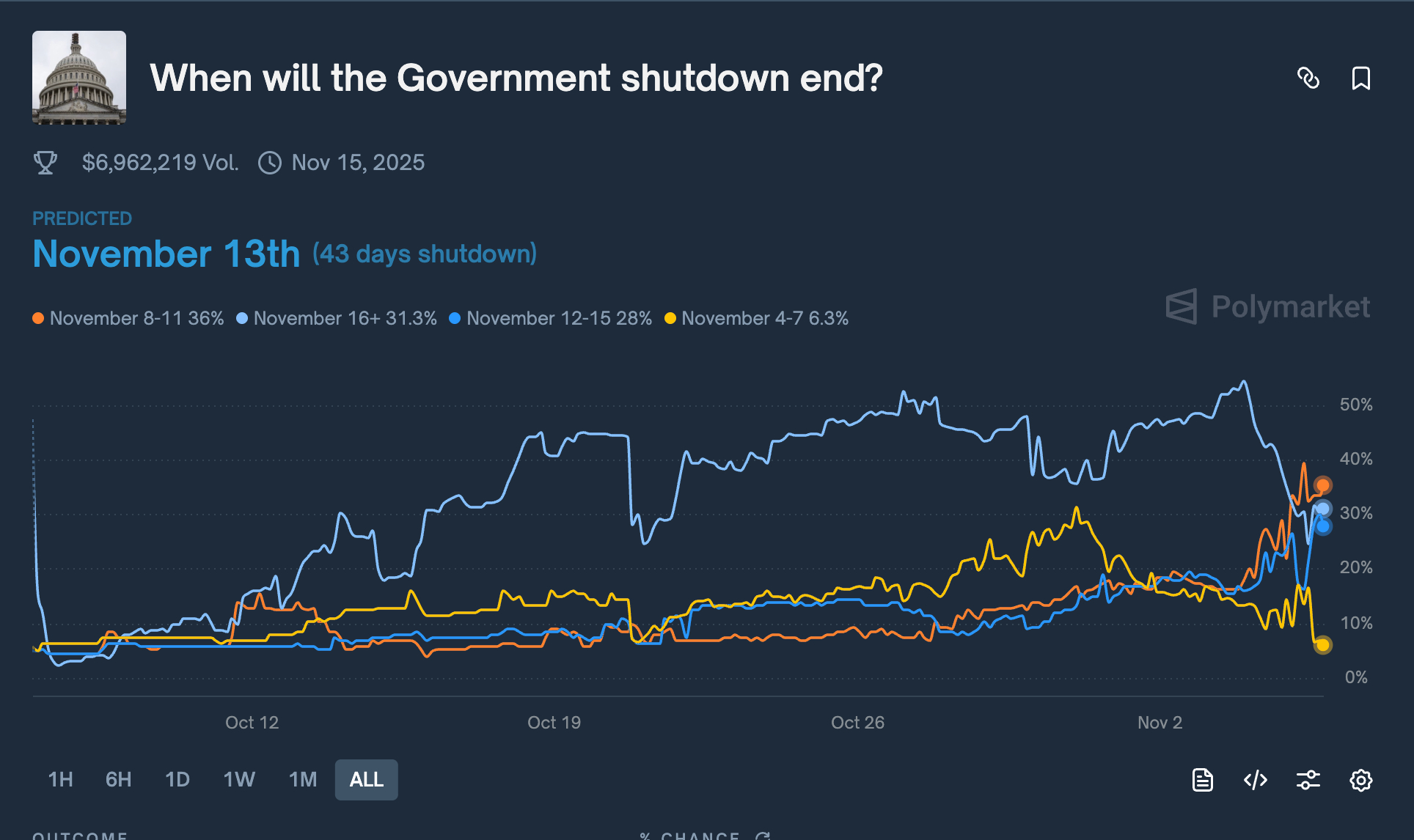

Хорошая новость для быков в том, что разрешение кризиса может наступить уже скоро. По данным Polymarket, всё больше трейдеров делают ставку на то, что шатдаун завершится уже на следующей неделе.

Например, вероятность завершения шатдауна в период с 8 по 11 ноября (оранжевая линия) выросла до 36%, ещё неделю назад она была 22%. Шансы на окончание с 12 по 15 ноября также подскочили, с 17% до 28%.

Вероятность окончания шатдауна в США. Источник: Polymarket

Пока ситуация остаётся напряжённой. Минфин США активно размещает новые облигации, тем самым вытягивая ликвидность из экономики. При этом баланс главного казначейского счёта (TGA) сейчас на $150 млрд превышает целевой уровень в $850 млрд — это значит, что крупные суммы по-прежнему не поступают обратно в экономику.

Временная нехватка ликвидности — одна из ключевых причин последнего падения биткоина, считает Хэйс.

Читайте также: Ликвидации на крипторынке превысили $2 млрд: биткоин падает, ETH на минимуме за 4 месяца

Он предупреждает, что многие могут ошибочно принять текущую стагнацию за рыночную вершину, особенно на фоне приближающейся годовщины исторического пика BTC, установленного в 2021 году.

Но, по его мнению, фундаментальные сигналы говорят об обратном. Как только шатдаун завершится и деньги снова начнут поступать в систему, рынок получит новый импульс к росту.

«У этой системы только два режима: либо печатать деньги, либо уничтожать их. Сейчас действует второй. Но это ненадолго», — резюмировал Хэйс.