Ликвидация на $19 млрд и негативная реакция на комиссию за листинг на Binance стали крупнейшим кризисом доверия в криптоиндустрии со времен FTX. Пока централизованные биржи сталкивались с трудностями, Hyperliquid и другие DeFi-платформы показали, как децентрализованные и прозрачные рынки могут превратить стресс в преимущество. The post После краха и скандала: почему Hyperliquid не остановить appeared first on BeInCrypto.

Рекордные ликвидации в пятницу 10 октября уничтожили позиции на $19 млрд, выявив пробелы в прозрачности между централизованными и децентрализованными площадками. Пока другие участники рынка, включая Binance, испытывали трудности, Hyperliquid продемонстрировала стабильность

Рассказываем, как платформе удалось выстоять и почему проект не поддается давлению.

Лучшие криптобиржи для россиян в 2025 году: обзор доступных платформ

Bloomberg сообщил, что Hyperliquid обработала более $10 млрд из $19 млрд ликвидаций, в то время как Binance столкнулась с перебоями. DEX обеспечила 100% доступность, доказав свою устойчивость в условиях экстремальной волатильности.

Директор по инвестициям Bitwise Мэтт Хоуган отметил, что блокчейны «прошли стресс-тест», подчеркнув, что DeFi-площадки, такие, как Hyperliquid, Uniswap и Aave, продолжали работать, в то время как Binance пришлось компенсировать потери трейдерам. Его вывод: децентрализация сохранила целостность рынка, когда трейдеры с кредитным плечом потерпели крах.

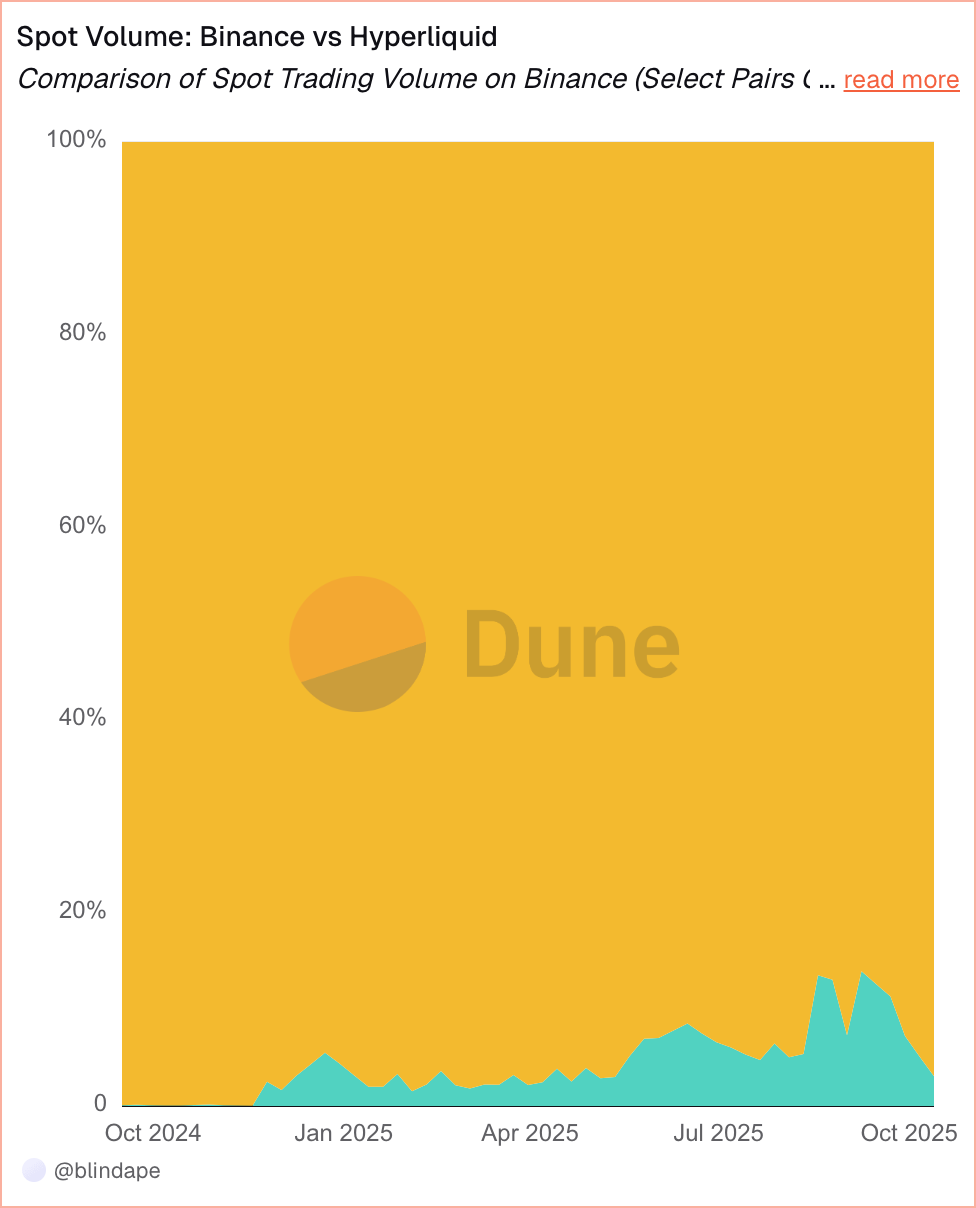

Спотовый объем: Binance против Hyperliquid Dune

Спотовый объем: Binance против Hyperliquid Dune

По данным Dune, Binance лидирует на рынке спотовых объемов, тогда как доля Hyperliquid остается ниже 10%, несмотря на стабильный рост к середине 2025 года.

Генеральный директор Limitless Labs сообщил, что Binance требовала 9% от объема токенов и многомиллионные депозиты за листинг. Binance опровергла заявление. Дебаты о справедливости разгорелись, когда доверие к централизованным биржам достигло новых минимумов.

CZ заявил, что биржи работают по разным моделям, и добавил: «Если вам не нравятся комиссии, создайте свою платформу без них». Команда Hyperliquid ответила, что в их сети «нет платы за листинг». Размещение токенов происходит без разрешений: любой проект может запустить токен, оплатив газ в HYPE, и зарабатывать до половины торговых комиссий на своих парах.

Основатель Uniswap Хейден Адамс утверждает, что DEX и AMM уже предлагают бесплатный листинг и ликвидность — если проекты все еще платят комиссии CEX, это исключительно ради маркетинга.

Сравним метрики популярных децентрализованных бирж:

ПлатформаОбъем за сентябрь 2025Рыночная капитализацияHyperliquid≈ $200 млрд≈ $13,2 млрдAster≈ $20 млрд≈ $2,5 млрдdYdX≈ $7 млрд в месяц$1,5 трлн накопительноДанные DefiLlama: доля Perp DEX выросла с <10% в 2023 до 26% в 2025.VanEck сообщил, что Hyperliquid получила 35% доходов от комиссий блокчейна в июле. Circle добавил нативный USDC в сеть, а Eyenovia запустила валидатор и казну HYPE. HIP-3 включил бессрочные контракты без разрешений, позволяя разработчикам создавать фьючерсные рынки для любого актива.

В Grayscale отметили, что DEX стали серьезным конкурентом CEX. Аналитики отметили Hyperliquid как прорыв 2025 года. Ожидается, что DEX могут доминировать в нишевых активах, где важны прозрачность и управление сообществом.

Преимущество Hyperliquid в эффективности. Команда из десяти инженеров управляет площадкой, соперничающей с 7 000 сотрудниками Binance, которые тратят $500 млн на маркетинг. DEX помогают пользователям зарабатывать, сокращают бюрократию листинга и рекламу. VanEck называет такой подход «прибылью без затрат на маркетинг» — защитный барьер, который не может скопировать ни один централизованный игрок.

Данные показывают, что доля Hyperliquid в объеме Binance достигла около 15% в августе, а затем немного снизилась. Это говорит о растущем интересе трейдеров к ончейн-деривативам.

Аналитик Bitwise Макс Шеннон сообщил BeInCrypto, что объем децентрализованных бессрочных контрактов может достичь $20–30 трлн в год в течение пяти лет, если регулирование будет соответствующим. Он предупредил, что DEX, обрабатывающие $67 млрд ежедневно, могут столкнуться с надзором и нуждаются в стандартизированных оракулах, проверенных страховых фондах и контроле рисков.

Мнения экспертов:

«Бессрочные DEX могут потерпеть неудачу, но их риски прозрачны и находятся на блокчейне», — сказал Макс Шеннон, Bitwise.

«Централизованные биржи останутся актуальными, приняв гибридные модели, сочетающие некостодиальную торговлю, глубокую ликвидность и доверие регуляторов», — сказала Грейси Чен, генеральный директор Bitget, в интервью BeInCrypto.

Paradigm призвала CFTC признать прозрачность DeFi. В компании утверждают, что децентрализованная торговля уже соответствует ключевым регуляторным целям, таким как равный доступ и возможность аудита. С учетом того, что регуляторы начинают поддерживать DeFi, а компании переходят на ончейн-модели, экосистема Hyperliquid без разрешений становится надежной альтернативой централизованной власти в криптоиндустрии, где прозрачность заменяет доверие как основу финансов.

Хотите стать частью большого и дружного сообщества BIC? Тогда подписывайтесь на нашу группу в «Телеграме» — там вас ждет общение с криптоэнтузиастами, помощь от наших экспертов и эксклюзивные комментарии опытных аналитиков.

The post После краха и скандала: почему Hyperliquid не остановить appeared first on BeInCrypto.