Токенизация золота является «очень перспективным решением» для России, которое могут реализовать в ближайшее время, заявил директор департамента политики Минфина Алексей Яковлев.

Токенизация золота является «очень перспективным решением» для России, которое могут реализовать в ближайшее время, заявил директор департамента политики Минфина Алексей Яковлев.

По его словам, цифровизация драгоценного металла позволит реализовать решения для трансграничных платежей и международных расчетов «в новой реальности».

Параллельно зампред ЦБ Алексей Гузнов сообщил, что в законодательство о ЦФА внесут изменения, которые разрешат учитывать расходы на выпуск цифровых долговых обязательств в общей базе по налогу на прибыль.

«Речь именно о том, чтобы институционализировать, выделить в качестве отдельного инструмента долговые ЦФА», — пояснил Гузнов.

Сейчас все операции с цифровыми финансовыми активами должны учитываться в отдельной налоговой базе. Это снижает интерес к инструменту из-за сложности оформления деклараций.

Управляющий партнер «Аграновская и партнеры» Мария Аграновская в комментарии ForkLog пояснила, что токенизированным золотом точно не получится расплатиться, поскольку суррогат денежных средств нельзя использовать для расчетов за товары и услуги.

«Однако в форме ЦФА — вполне. Скорее, это внутригрупповой инструмент, либо инвестиционный, для стабилизации. Недавно происходили дефолты по цифровым активам. Полезно, если наконец реализуют обмен ЦФА на ЦФА. Вероятно использование для ВЭД, но надо учитывать санкционные риски для прозрачных российских инструментов», — добавила Аграновская.

Эксперт также предположила вариант с токеном, выпущенным из-за рубежа на базе российского золота. Но все еще остается много вопросов к механизму реализации инициативы.

Криптоинвестор и основатель Telegram-канала «24 слова» Артем Толкачев допустил, что токенизированное золото может использоваться как альтернативный расчетный инструмент в условиях ограниченного доступа к долларовой инфраструктуре.

«Это более удобная форма дистрибуции актива. Токен может стать аналогом обезличенного счета драгметалла, но с более простой передачей прав и возможностью дробных инвестиций. Шаг в общую цифровизацию финансов. Запуск таких инструментов позволяет обкатать инфраструктуру — хранение, учет, оборот. Это может стать базой для следующих продуктов (токенизация долгов, акций, сырья)», — уточнил спикер.

Но если смотреть на инициативу критично, то работать она будет только, если международные контрагенты действительно готовы принимать такой токен, продолжил Толкачев. А зачем им это делать — большой вопрос.

«Будут ли они доверять условному ЦБ или иному кастодиану, который хранит золото и обеспечивает редемпшен токенов в физическом металле, тоже сомнительно», — считает Толкачев.

Он выделил основной момент: токенизация золота создает ликвидность и удобство расчетов, но не обеспечивает «базового слоя доходности», как трежерис или фонды денежного рынка. Поэтому перспективы зависят не от технологии, а от появления реальных пользователей, готовых применять цифровое золото для расчетов или хранения.

По словам Толкачева, реализовать инициативу технически несложно: нужно положить золото в депозитарий, выпустить токен и скрепить это юридической конструкцией.

«Главный вопрос возникает дальше: что с этим делать? Перенести актив в ончейн самая легкая часть задачи. Куда сложнее понять, какие реальные кейсы этот токен решает, и выстроить инфраструктуру, чтобы он был востребован. Сама по себе токенизация ничего не дает. Нужен понятный сценарий использования», — добавил он.

Аграновская напомнила об уже существующей технологии утилитарных цифровых прав (УЦП), которая не получила значительного распространения из-за непроработанного до конца налогового аспекта.

«Есть гибридные активы — ЦФА и УЦП. Я думаю, что они будут развиваться. Но кому они нужны за рубежом, пока не до конца понятная история. Конечно, цифровизация в первую очередь направлена, как говорится, на преодоление географических барьеров. Это трансграничная технология», — подчеркнула собеседница.

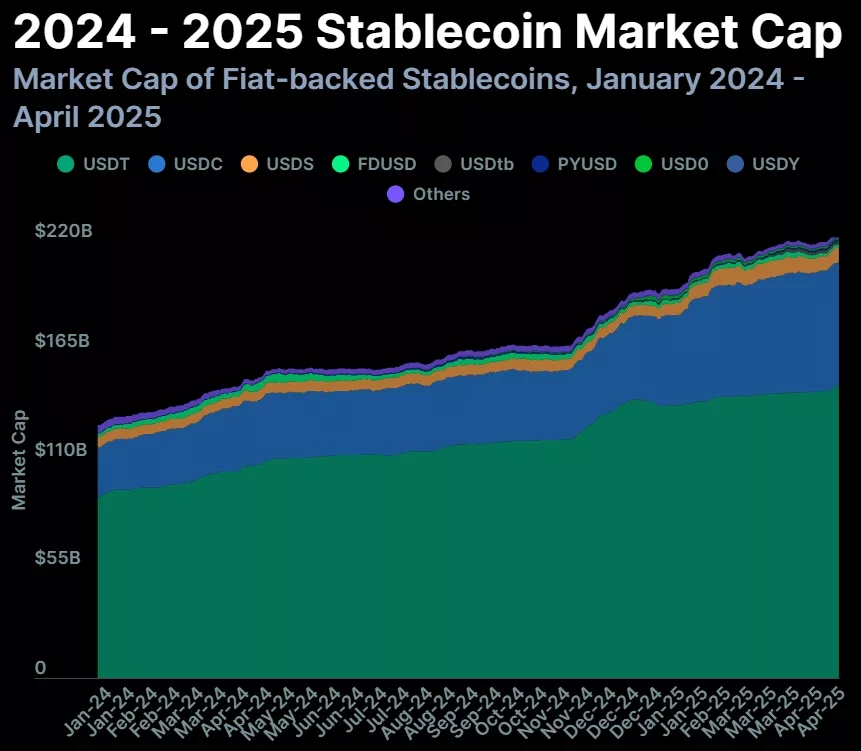

C начала 2024 по июнь 2025 года мировой RWA-рынок прибавил более $100 млрд капитализации. Сегмент токенизированных казначейских облигаций достиг рекордной отметки в $5,6 млрд.

Источник: CoinGecko.

Источник: CoinGecko.

Однако в глобальном контексте ткоенизированные активы нуждаются в стандартизации нормативных требований, отметила Аграновская.

«В Дубае они регулируются одним образом, в США — другим. В Европе любая токенизация, это, конечно, MiCA. Там есть своя квалификация токенов, а это и налоговые последствия, и лицензирование вторичного обращения, и так далее. RWA — безусловный тренд. Направление прочно занимает свое место в истории, но все больше и больше оно становятся похожим просто на цифровые ценные бумаги или коносаменты», — указала она.

Толкачев объяснил, что сегодня токенизируют в первую очередь казначейские облигации США, фонды денежного рынка и другие высоколиквидные инструменты, которые дают стабильный процент и могут работать как базовый слой доходности для DeFi.

Второе направление токенизации — акции, где цифровой слой решает задачу доступа.

«Криптоинвесторы могут входить в позиции прямо из кошелька: то есть не выходить из криптомира, а работать с традиционными финансовыми инструментами прямо внутри, не просто покупать и продавать акции, но еще и предоставлять ликвидность через АММ и совершать более сложные операции, которые в мире традиционных финансов просто недоступны», — объяснил преимущества Толкачев.

Но токенизация всегда тесно связана с регулированием: без понятного правового режима криптоактив является просто записью в блокчейне. Инвестор отметил, что токен становится полноценным финансовым инструментом, только если закон признает право собственности.

Поэтому прогресс в токенизации идет в юрисдикциях, где уже существуют спецрежимы, вроде США и Евросоюза.

«Вторая важная часть — кастодиан. Для большинства активов токенизация невозможна без доверенного лица, которое хранит актив и выпускает токен. Именно кастодиан выступает гарантом того, что монета реально обеспечена, и от его надежности и репутации напрямую зависит, примет ли рынок такой инструмент. В итоге доверие к инфраструктуре оказывается не менее важным, чем сама технология», — заключил Толкачев.

Напомним, в Tristero Research предупредили о повторении кризиса 2008 года в секторе активов реального мира.

Эксперты Moody’s предупредили о рисках токенизации гособлигаций США