Gemini и Glassnode представили новый отчет, который расставляет все точки над ’i‘ в вопросе институционального принятия биткоина. Аналитики изучили, как создание в США стратегического резерва биткоина может повлиять на всю экосистему первой криптовалюты — и выводы поражают масштабом происходящих изменений. Согласно исследованию, более 30% биткоина уже находится в руках централизованных структур. Это не просто цифра… Сообщение Gemini и Glassnode: 216 игроков контролируют треть биткоина появились сначала на Hash Telegraph.

Gemini и Glassnode представили новый отчет, который расставляет все точки над ’i‘ в вопросе институционального принятия биткоина. Аналитики изучили, как создание в США стратегического резерва биткоина может повлиять на всю экосистему первой криптовалюты — и выводы поражают масштабом происходящих изменений.

Согласно исследованию, более 30% биткоина уже находится в руках централизованных структур. Это не просто цифра — это фундаментальная трансформация рынка, которая превращает биткоин из спекулятивного актива в макрофинансовый инструмент.

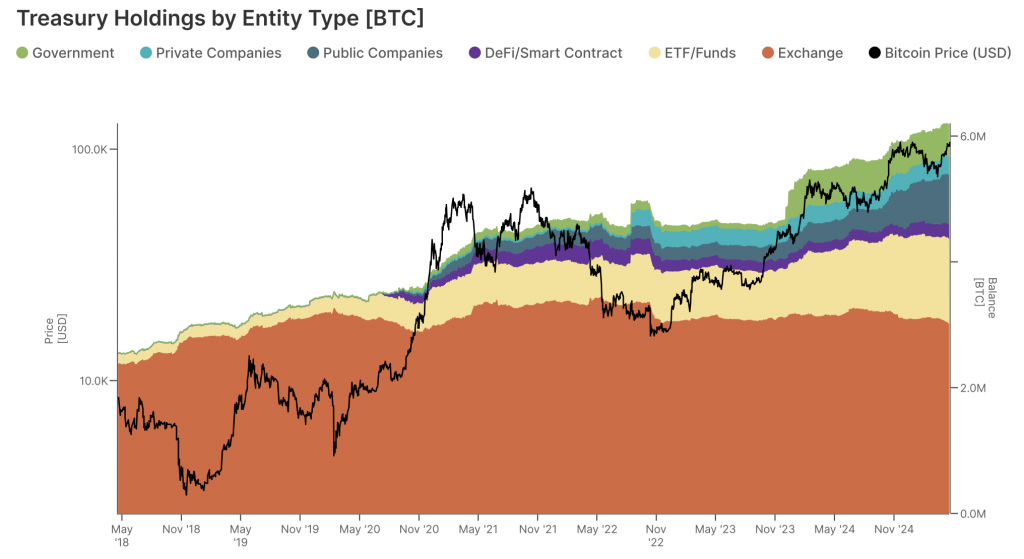

Исследователи Gemini и Glassnode проанализировали 216 ключевых организаций, которые держат 6 145 207 BTC — почти 31% от всего оборотного предложения. Для понимания масштаба: в начале 2015 года централизованные биржи владели всего 600 000 BTC. За десятилетие рост составил 924%.

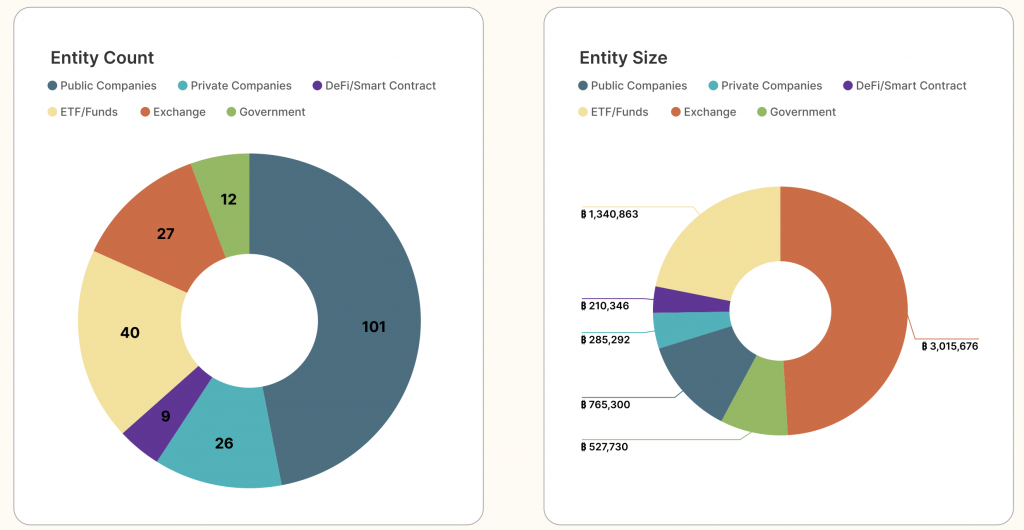

Отчет выделяет шесть категорий держателей: биржи лидируют по объему с 3 015 676 BTC, публичные компании — по количеству (101 организация), а правительства, несмотря на скромные 12 субъектов, контролируют внушительные 765 300 BTC.

Динамика биткоина-резеров у различных типов держателей

Динамика биткоина-резеров у различных типов держателей

Особенно показательна концентрация власти. По данным аналитиков, топ-3 игрока в большинстве категорий контролируют от 65% до 90% всех активов. Единственное исключение — частные компании, где распределение более равномерное.

Распределение биткоина по различным типам держателей

Распределение биткоина по различным типам держателей

Отчет Gemini и Glassnode детально разбирает государственные подходы к биткоину. США владеют примерно 200 000 BTC, большинство из которых получены через конфискации: 69 369 BTC от дела Silk Road и 94 643 BTC от взлома Bitfinex.

Аналитики отмечают принципиальную разницу между странами. Китай конфисковал 194 000 BTC от схемы PlusToken, но официально запретил торговлю криптовалютами. Германия к апрелю 2025 года полностью ликвидировала государственные держания.

В противоположность этому, Сальвадор и Бутан применяют стратегию активного накопления через долларовое усреднение. Согласно отчету, хотя их объемы скромнее, такой подход «обеспечивает легитимность биткоина как суверенного актива и укрепляет доверие инвесторов».

Gemini и Glassnode зафиксировали структурные изменения в поведении цены биткоина. Годовая реализованная волатильность снижается по всем временным интервалам начиная с 2018 года. Запуск американских спотовых ETF в начале 2024 года ускорил эту тенденцию.

«Хотя биткоин остается рисковым активом, его интеграция в традиционные финансы сделала поведение цены более надежным», — констатируют исследователи. Современные циклы характеризуются не взрывными скачками, а «более устойчивыми и упорядоченными ралли».

Это качественно меняет профиль риска и доходности биткоина, делая его привлекательным для долгосрочных институциональных инвесторов.

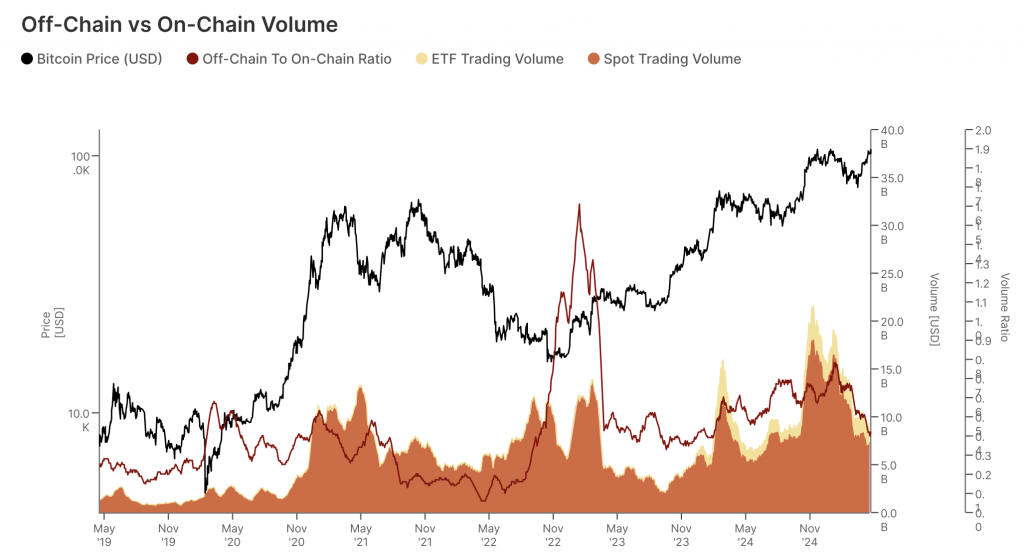

Анализ Gemini и Glassnode показывает кардинальный сдвиг в торговой активности. С 2017 года доля офчейн-активности неуклонно росла, и к 2025 году централизованные биржи с ETF обрабатывают более 75% скорректированных объемов переводов.

Торговые объемы на блокчейне и вне его

Торговые объемы на блокчейне и вне его

Рынок деривативов расширился более чем в десять раз с 2023 года, особенно опционы и фьючерсы CME. Аналитики подчеркивают: «Ликвидность теперь глубже, исполнение сделок более стандартизированное, а поведение инвесторов все больше напоминает традиционные финансовые рынки».

Самый впечатляющий вывод отчета касается мультипликативного эффекта инвестиций в биткоин. Gemini и Glassnode рассчитали, что каждый доллар, вложенный в биткоин, может увеличить рыночную капитализацию на $25 в краткосрочной перспективе и на $1,70 в долгосрочной.

Эти цифры варьируются в зависимости от рыночных условий. В медвежьих рынках коэффициент составляет всего 0,7×, а в бычьих достигает 3,7×. Долгосрочный мультипликатор, измеренный с момента создания биткоина, стабилизировался около 1,7×.

«Для суверенных аллокаторов вроде Стратегического резерва даже пассивная активность может усилить цену через эффекты ликвидности и психологические сигналы», — отмечают аналитики.

Центральный тезис отчета Gemini и Glassnode касается потенциального воздействия американского стратегического резерва биткоина. Исследователи зафиксировали, что после объявления о его создании публичные и частные компании начали накапливать более 20 000 BTC в месяц — «один из самых агрессивных периодов институциональных притоков с 2021 года».

Хотя резерв пока состоит только из конфискованных активов, его символическое значение огромно. «Формальное признание биткоина как стратегического актива укрепило институциональное доверие», — констатируют аналитики.

Отчет отмечает эффект снежного кома инвестиций в биткоин: капитальные притоки создают эффект, значительно превышающий изначальные вложения.

Исследование Gemini и Glassnode фиксирует завершение институциональной трансформации биткоина. Более 30% оборотного предложения находится в централизованных казначействах, офчейн-торговля доминирует над ончейн-активностью, а волатильность снижается до приемлемых для крупных инвесторов уровней. Создание стратегического резерва в США стало не причиной, а следствием этих изменений — официальным признанием того, что биткоин уже стал частью глобальной финансовой архитектуры.

Самые интересные и важные новости на нашем канале в Telegram

Сообщение Gemini и Glassnode: 216 игроков контролируют треть биткоина появились сначала на Hash Telegraph.