Биткоин завершил май с рекордным закрытием месяца на уровне $105 700, однако технические индикаторы указывают на возможность коррекции к отметке $100 000. Несмотря на впечатляющий рост в 11% за месяц, индекс относительной силы (RSI) демонстрирует медвежью дивергенцию — классический сигнал ослабления восходящего тренда. Технический анализ: дивергенция омрачает рекорд Трейдер Jelle отметил в соцсети X: «Зафискирована медвежья дивергенция… Сообщение Биткоин: исторический максимум месячной свечи и вероятный ретест $100 000 появились сначала на Hash Telegraph.

Биткоин завершил май с рекордным закрытием месяца на уровне $105 700, однако технические индикаторы указывают на возможность коррекции к отметке $100 000. Несмотря на впечатляющий рост в 11% за месяц, индекс относительной силы (RSI) демонстрирует медвежью дивергенцию — классический сигнал ослабления восходящего тренда.

1-месячный график BTC/USD

1-месячный график BTC/USD

Трейдер Jelle отметил в соцсети X: «Зафискирована медвежья дивергенция на недельном графике — и потенциальный медвежий ретест также формируется. Впереди важный день для биткоина, тестирование более низких уровней вполне вероятно, пока черная линия не будет отвоевана».

1-дневный график BTC/USDT и медвежья дивергенция. Источник: скринер криптовалют Cryptovizor

1-дневный график BTC/USDT и медвежья дивергенция. Источник: скринер криптовалют Cryptovizor

Данные CoinGlass показывают, что основная часть ликвидности ордербука находится выше, а не ниже текущей цены.

Карта ликвидаций позиций по биткоину на бирже Binance. Источник: Coinglass

Карта ликвидаций позиций по биткоину на бирже Binance. Источник: Coinglass

Трейдер CrypNuevo использовал анализ ликвидности для прогноза отскока к $113 000: «Мы в конечном итоге достигнем этого диапазона. Идеально $100 000 $113 000».

1-дневный график BTC/USD. Аналитика: CrypNuevo

1-дневный график BTC/USD. Аналитика: CrypNuevo

Безработица в США и политика Федеральной резервной системы становятся ключевыми факторами для трейдеров рисковых активов на этой неделе. Прочность рынка труда подвергается сомнению после намеков на слабость в последних данных, что ставит под вопрос способность ФРС удерживать процентные ставки «выше дольше».

Апрельские данные индекса личных потребительских расходов (PCE) соответствовали или были ниже ожиданий, одновременно подтвердив замедление инфляционного давления. Трейдинговая фирма Mosaic отмечает: «Умеренный уровень инфляции означает, что разрыв между краткосрочной ставкой федеральных фондов и PCE достиг максимума с момента финансового кризиса 2008 года».

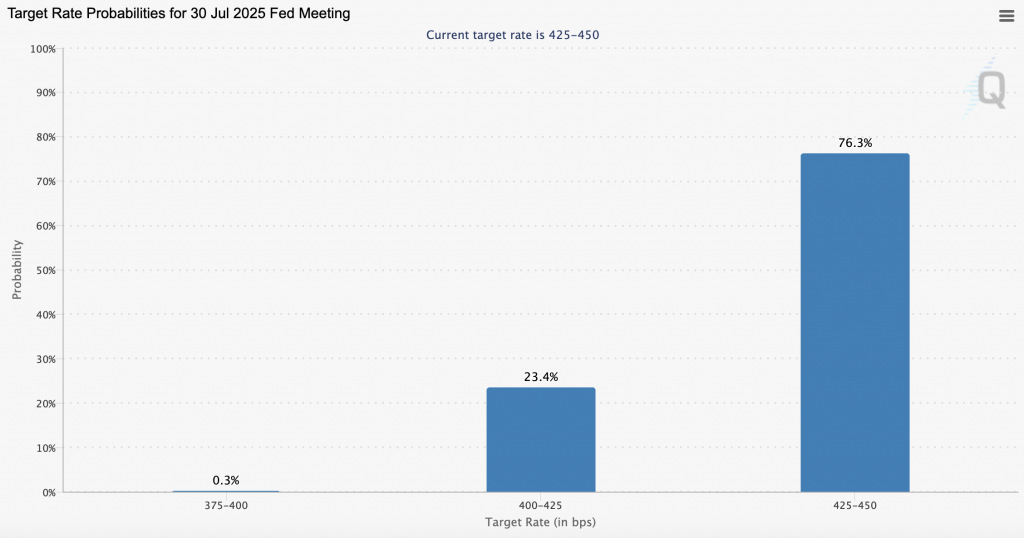

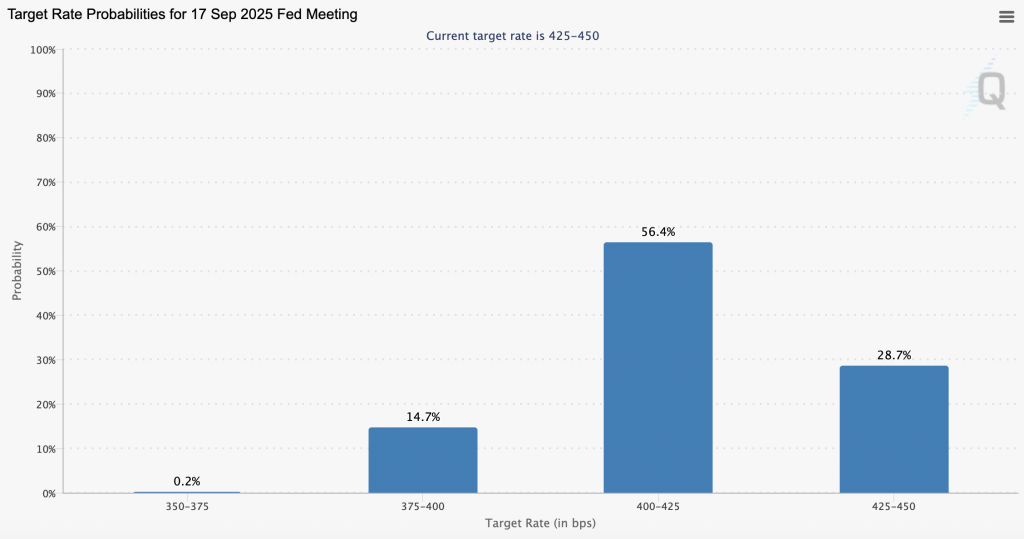

Последние данные инструмента FedWatch Чикагской товарной биржи показывают, что рынки отвергают возможность снижения ставки до сентября.

Вероятность изменения ставки ФРС в июле 2025 года. Источник: Fedwatch

Вероятность изменения ставки ФРС в июле 2025 года. Источник: Fedwatch

Вероятность изменения ставки ФРС в сентябре 2025 года. Источник: Fedwatch

Вероятность изменения ставки ФРС в сентябре 2025 года. Источник: Fedwatch

2 июня глава ФРС Джером Пауэлл (Jerome Powell) выступит на открытии 75-й годовщины конференции Международного финансового отдела Совета ФРС в Вашингтоне.

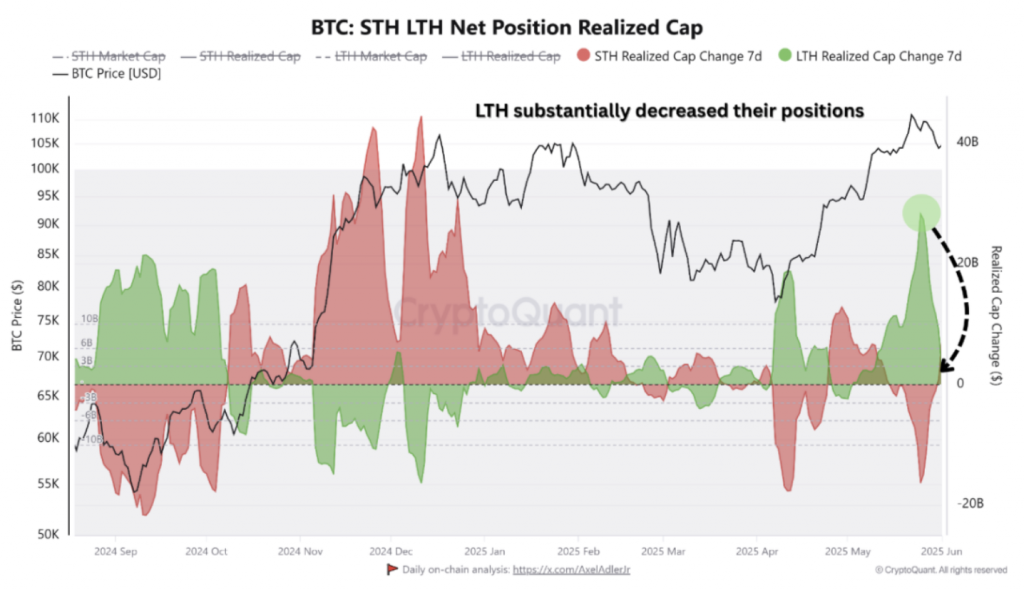

Коррекция биткоина на 8% от исторического максимума уже спровоцировала изменения в поведении инвесторов. Аналитическая платформа CryptoQuant выявила три признака того, что долгосрочные держатели начали снижать риски.

Отток стейблкоинов с Binance достиг $1 млрд в конце мая, потенциально отражая желание трейдеров застраховаться от рисков. Аналитик Амр Таха (Amr Taha) объясняет: «Нетто-потоки стейблкоинов являются критическим индикатором ликвидности; отрицательные нетто-потоки предполагают, что трейдеры выводят средства с бирж».

Одновременно у долгосрочных держателей биткоина (LTH) — субъектов, удерживающих монеты шесть месяцев или более — наблюдалось снижение реализованной капитализации к концу месяца. Реализованная капитализация относится к совокупной стоимости всех монет LTH, измеренной по цене их последнего перемещения.

Реализованная капитализация долгосрочных держателей биткоина. Источник: CryptoQuant

Реализованная капитализация долгосрочных держателей биткоина. Источник: CryptoQuant

«Сочетание массового вывода стейблкоинов, снижения накопления LTH и изменения поведения когорт указывает на переходный период рынка», — заключает CryptoQuant.

Схожий сценарий разворачивается среди биткоина-китов. CryptoQuant отмечает, что субъекты, владеющие от 1 000 до 10 000 BTC, постепенно сокращали экспозицию по мере роста цены биткоина с $81 000 до $110 000, систематически распределяя свои активы на протяжении всего роста.

Розничные держатели, игнорировавшие восстановление биткоина до достижения новых исторических максимумов, теперь расходятся с китами, накапливая «на вершине».

Исследовательская фирма Santiment в своем последнем отчете от 30 мая описала «четкие признаки фиксации прибыли». Компания отметила: «Высокая активность китов на вершинах рынка может указывать на распределение, или умные деньги фиксируют прибыль».

Аналитики уже определили, где будет расположена локальные вершина в случае продолжения роста курса биткоина.

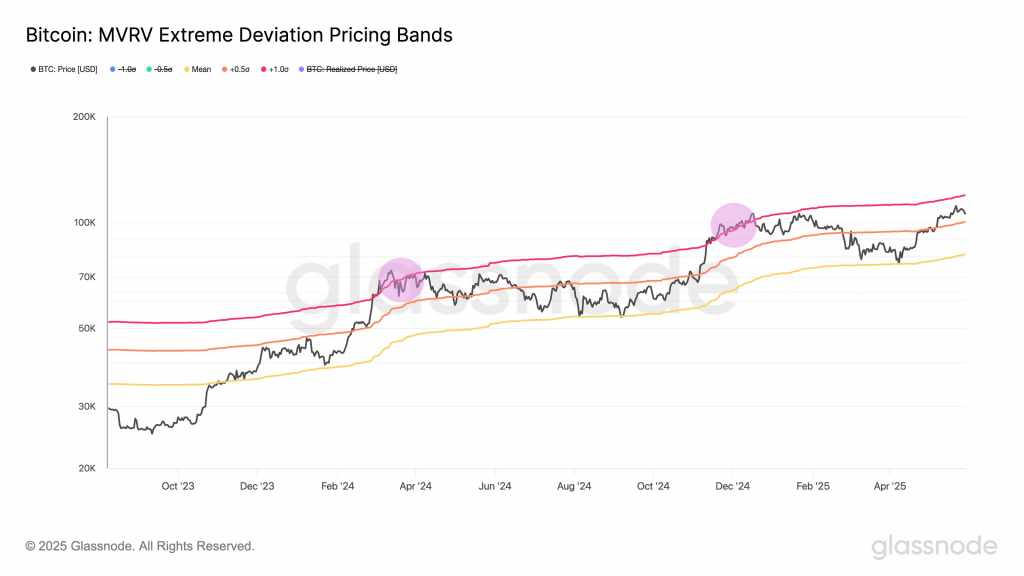

Аналитическая фирма Glassnode использовала показатель прибыльности держателей для определения точек цены, в которых фиксация прибыли должна снова приостановить рост цены BTC. Для этого компания применила стандартную девиацию по отношению рыночной стоимости к реализованной стоимости (MVRV).

«Соотношение MVRV сравнивает рыночную цену BTC со средней базой затрат инвесторов — помогая оценить, когда инвесторы удерживают значительную нереализованную прибыль», — объяснила компания в соцсети X 30 мая.

«Мы сейчас торгуемся между полосами +0,5σ ($100 200) и +1σ ($119 400) — зоной, которая часто предшествовала локальным вершинам».

Девиация по отношению рыночной стоимости к MVRV биткоина. Источник: Glassnode

Девиация по отношению рыночной стоимости к MVRV биткоина. Источник: Glassnode

Glassnode добавила: «Хотя биткоин находится рядом с перегретой территорией, он еще не пересек полосу +1σ MVRV — уровень, который исторически запускает массовую фиксацию прибыли. До тех пор у рынка может еще остаться место для роста, прежде чем доходы инвесторов станут слишком хорошими для того, чтобы начались продажи».

Самые интересные и важные новости на нашем канале в Telegram

Сообщение Биткоин: исторический максимум месячной свечи и вероятный ретест $100 000 появились сначала на Hash Telegraph.