Tether, Galaxy и Ledn сформировали 88,6% CeFi-сегмента рынка кредитования в цифровых активах. Такие данные привели в Galaxy Digital.

Tether, Galaxy и Ledn сформировали 88,6% CeFi-сегмента рынка кредитования в цифровых активах. Такие данные привели в Galaxy Digital.

read the entire epic report by @glxyresearch’s wizard @ZackPokorny_ , which also dives deep into DeFi and other types of lending, mechanics, use cases, and much morehttps://t.co/OhDgkwMzPW

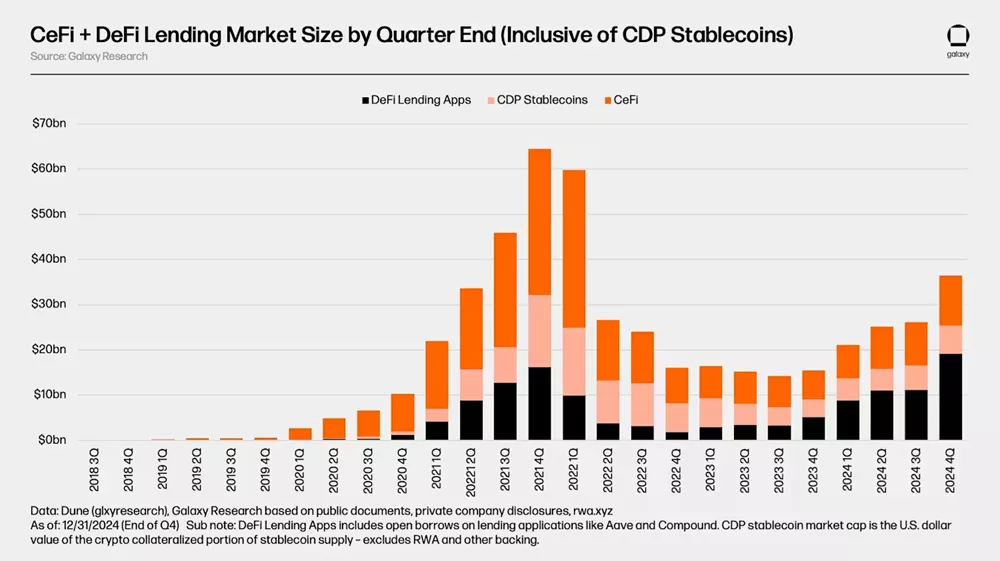

— Alex Thorn (@intangiblecoins) April 14, 2025По состоянию на конец 2024 года общий размер рынка криптокредитования оценивался в $36,5 млрд, что на 43% меньше исторического максимума в $64,4 млрд в 2021 году.

Указанная величина включает CDP—стейблкоины вроде DAI.

Данные: Galaxy Digital.

Данные: Galaxy Digital.

Падение совокупного показателя в последние четыре года специалисты связали с сокращением числа кредиторов и потребности в займах со стороны учреждений и розничных пользователей.

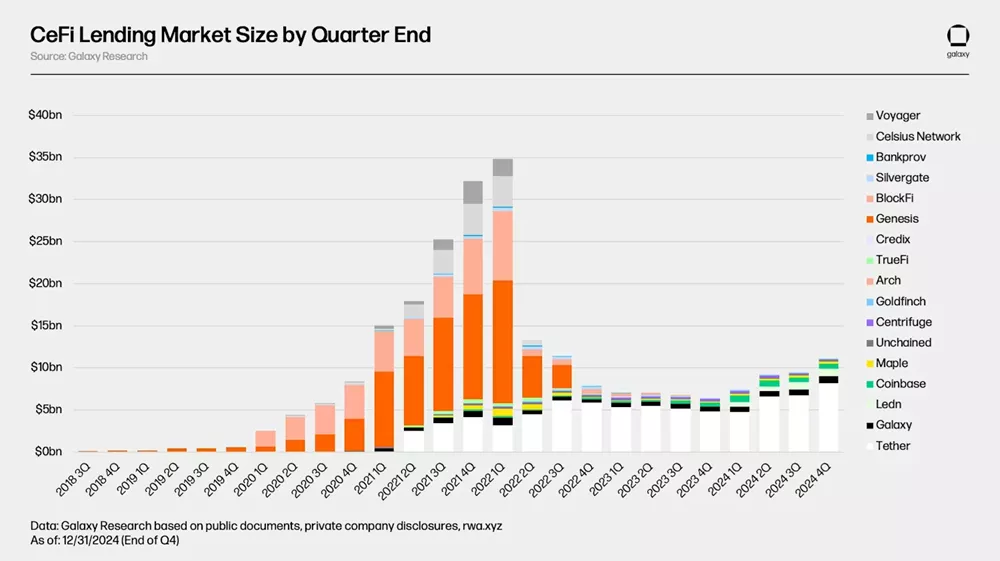

По оценкам аналитиков, к концу 2024 года объем выданных кредитов в секторе CeFi составил $11,2 млрд — на 68% меньше по сравнению с пиковыми $34,8 млрд в 2022.

Данные: Galaxy Digital.

Данные: Galaxy Digital.

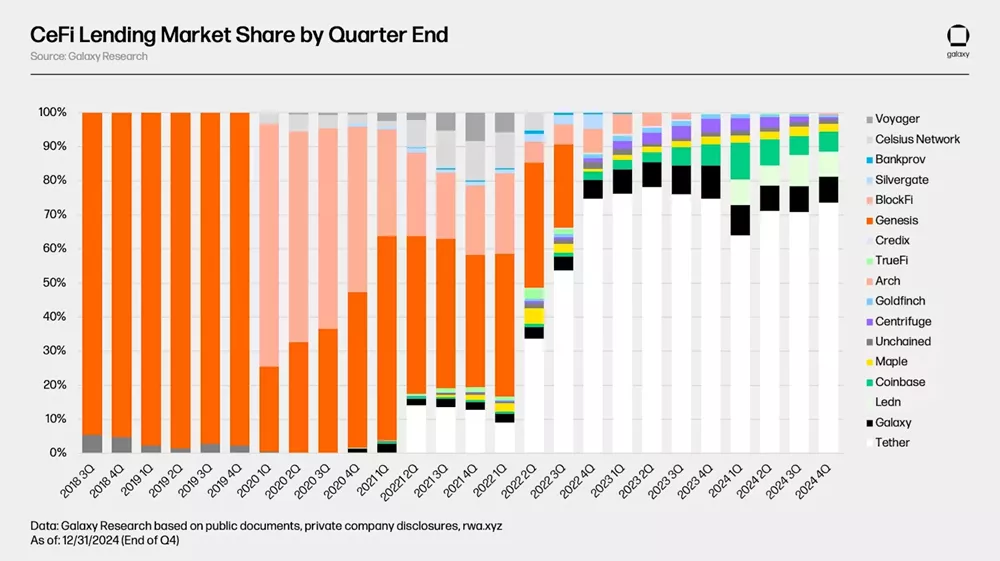

В числе крупнейших централизованных кредиторов — Tether, Galaxy, Ledn, Coinbase и Maple. Первые три игрока сформировали 88,6% рынка в сегменте CeFi ($9,9 млрд).

Появление эмитента USDT в этом секторе произошло после краха ряда крупных платформ вроде BlockFi, Celsius Network и Genesis Global Capital вследствие обвала цен на криптовалюты в 2022 году и отсутствия надлежащего управления рисками.

К концу 2022 года доля Tether в CeFi-сегменте выросла до ~70%, тогда как во втором квартале 2021 она составляла менее 20%.

Данные: Galaxy Digital.

Данные: Galaxy Digital.

«Они начали свою деятельность во время экономического спада и стали необходимым источником ликвидности на этом рынке», — говорится в отчете.

В Tether напомнили, что компания постоянно раскрывает информацию о наличии обеспеченных кредитов в своих аттестационных отчетах. Они носят краткосрочный характер и подлежат строгому управлению рисками, в том числе за счет механизмов резервирования и ликвидации.

Tether никогда не сталкивалась с дефолтами по кредитам, подчеркнули ее представители.

На долю DeFi пришлось свыше 60% объема рынка. C момента достижения дна медвежьего рынка ($1,8 млрд) метрика выросла на 959%, до $19,1 млрд. Показатель включает данные по 20 платформам на 12 блокчейнах.

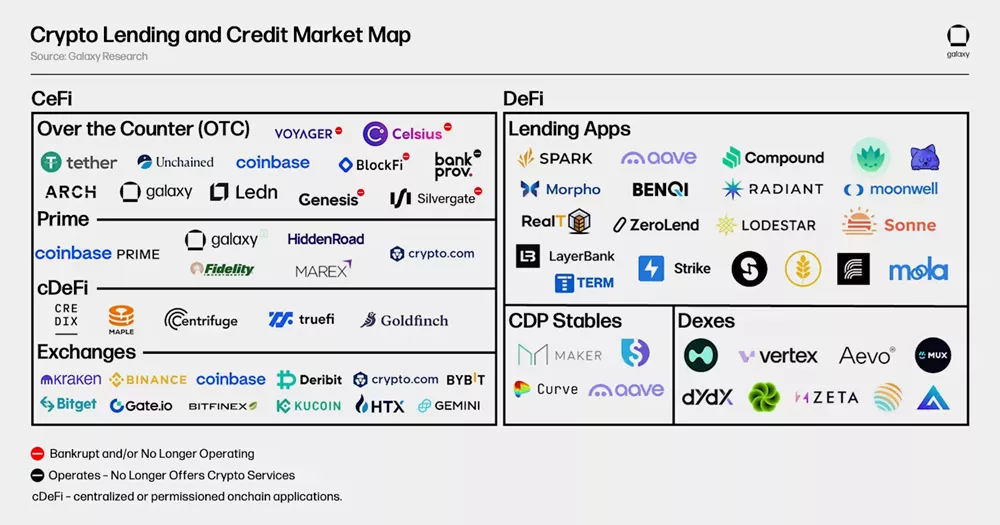

Карта рынка криптокредитования. Данные: Galaxy Digital.

Карта рынка криптокредитования. Данные: Galaxy Digital.

Эксперты дали несколько прогнозов о развитии сегмента в 2025 году:

«В перспективе рынок криптовалютного кредитования ожидает новый этап роста, характеризующийся улучшением системы управления рисками […] и более четким регулированием. По мере развития сектор может стать мостом между TradFi и развивающейся экосистемой цифровых активов, способствуя более широкому внедрению финансовых услуг на их основе», — заключили специалисты.

Напомним, в марте FDIC разрешила «связанную с криптовалютами деятельность». В перечень разрешенных по умолчанию видов бизнеса вошло в том числе кредитование.

В январе майнер MARA направил 7377 BTC (16,4% от биткоин-резервов на тот момент) в лендинговые сервисы для получения «скромного» дополнительного дохода.

В CoinShares спрогнозировали ажиотаж вокруг доходных стратегий для биткоина